克而瑞咨询

CRIC研究

克而瑞

微信扫一扫

克而瑞咨询

CRIC研究

克而瑞

微信扫一扫

文/克而瑞研究中心

2016年仅剩最后一个月,从企业11月的表现中可看出,陆续出台的调控影响开始显现,整体销售有所下滑。尤其是上海的“重磅”新政出台后,改善性需求受到限制,可能对中高端市场带来一定压力,预计12月市场整体将延续低迷的格局。尽管2016年依然是楼市的“大年”,企业格局和全年业绩也基本成定局,但房企应当对2017年的市场提前做好充足的准备。

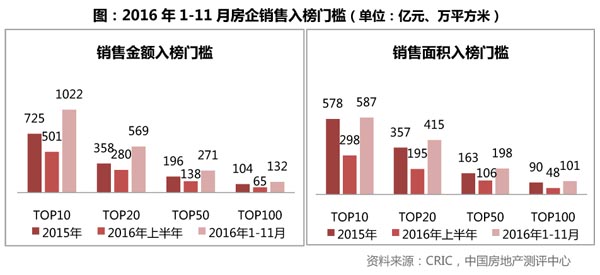

一、TOP10金额门槛过千亿

2016年1-11月,TOP100房企的入榜门槛持续提升。流量榜各梯队房企的销售金额、销售面积门槛已超过2015年全年水平,其中TOP10房企保持强劲势头,金额门槛已过千亿,超去年全年297 亿元。预计全年销售金额、销售面积的入榜门槛仍将进一步提升。

二、恒大万科继续领跑,碧桂园将入3000亿阵营

受10月全国限购限贷政策的影响,11月房企销售节奏整体放缓,而龙头企业保持了较稳定的增速。目前千亿企业已升至10家,除已实现3000亿销售金额的恒大和万科,碧桂园年前破3000亿也已成定局。

恒大于10月超额完成3000亿年度销售目标后,本月以单月销售排名第一的成绩继续领跑各大房企。根据克而瑞2016数据显示,11月,南宁恒大城、重庆恒大御都会、南宁恒大华府、天津恒大帝景等项目销售情况良好,对恒大集团本月销售金额贡献较大。

同样于上月突破3000亿元大关的万科地产,其累计销售金额紧随恒大,本月销售也保持良好势头。根据克而瑞2016统计,11月太原万科金域蓝湾、成都万科理想城、太原万科蓝山等均为排名较前的热销项目。1-11月,万科地产深挖中西部市场,预计2016年万科中西部区域市场排名第一,业绩将增至600亿。

2016年7月,碧桂园将年度目标上调至2200亿元,而1-11月累计销售金额已近3000亿,大幅超额完成任务。今年以来,碧桂园在回归一二线城市的同时,坚持深耕三四线城市。其开发的南京碧桂园、泉州碧桂园天玺湾、佛山丹灶碧桂园等均处热销状态。

三、政策不断趋严,部分企业拿地依旧热情不减

10月以来,热点城市经历了一系列的政策调控,北京9.30新政上调了一二套房的首付比例,上海、南京、苏州、合肥等城市加严了限购政策。同时,银监会发布通知,加强银行资金监管。国家发改委也出台意见,更严格限制房企发行企业债券融资等行为。

虽然楼市政策不断趋严,但是近期的土地市场却依旧火爆,房企热情不减。其中平安集团以187亿元的拿地总价位居榜首,绿地集团、中铁置业位居其后。从企业类型来看,在拿地热情较高的房企中,央企国企拿地最多,如中铁置业。因为此类房企融资成本较低,资金较为充足,能够承担较高的拿地成本。

从企业规模来看,拿地热情最高的无疑是那些大型规模房企,其中国有企业尤为突出,这些房企不仅自身财务状况良好,融资渠道畅通,且由于其销售规模巨大,布局全国的战略目标,更需要同时也有能力在高压政策下屡抢地王。其中,Top10房企如万科、绿地、华润、保利等,因为自身规模较大,相对也需要通过更加频繁的拿地来补充自己的土地储备。此外Top11-30的房企如首开、招商蛇口,由于自身销售速度增加较快,也希望通过拿地来加快其发展的规模。

四、收并购助力房企提升销售业绩

在土拍市场持续火热、竞争加剧,行业集中度、门槛进一步提升的趋势下,收并购成为了房企快速扩张规模的重要途径。房企在收并购之后规模的快速扩大,并购企业的项目迅速融入并表,是2016年部分房企业绩大幅提升的原因之一。

从目前的情况来看,一类是已经并表的,比如中海2015年整合中建地产,今年9月整合中信地产及中信泰富绝大部分物业项目,累计销售金额1847.7亿元,已完成上调后全年业绩目标的99%。融创今年先后收购莱蒙国际、融科智地多个项目、通过项目收购推进自己的一二线核心城市战略,本月已将融科7-11月的销售业绩并表。另外,金地本月合并广电地产,业绩提升至929亿元,全年有望迈入千亿门槛。

另一类则是还未并表,但并表后业绩将会有较大程度的提升,如保利整合中航地产,以较低的成本增加了三四线城市的货值储备。绿地通过股权转让及增资收购协信远创40%股权,若将来得以并表,将给这些企业的规模和销售业绩带来进一步的增长。

五、业绩持续高增长,两家企业全年值得期待

纵观企业2016年1-11月的表现,在楼市火爆带来的业绩增长基础上,也有不少企业的出色发挥源于内生成长性,全年表现值得期待。

融创中国作为新晋千亿房企,销售规模快速增长依靠的不是营销能力,而是对进入城市时机和市场热度变化节奏的把握以及产品和服务品质。其货值分布的城市能级和集中度双高、结构互补,产品的中高端定位以及优秀的品质和客户口碑则进一步提高了单项目产能和品牌溢价,仅依靠在少数市场风险小、去化速度快的核心城市销售便能达到千亿年销售规模。此外,并购则为其带来了大量低成本可售资源,并且在企业集中度提升的趋势下,融创在并购市场积累的口碑和优秀并购能力将使其成为最大受益者。

融侨集团立足好海西大本营,扎实的品牌和资金积累为其全国化打下坚实基础。在福建省内,融侨品牌有明显的优势,产品品质得到了购房者的普遍赞赏,无论是规模还是溢价表现均十分出色,如融侨观邸在福清市场占有率高达20%,品牌认可度可见一斑。12月,融侨多个城市项目在顺销基础上,都将推量冲刺年终业绩,如福州、武汉、郑州等融侨深耕的核心城市,就有福州融侨方圆、福州融侨首开尚东区,武汉融侨城等众多项目开盘,进入龙岩的首个项目融侨观邸样板房公开时也已受热捧。

六、调控利好部分补涨城市,布局企业从中受益

11月,调控政策的影响开始逐步发酵,尤其在热点城市如上海、北京、合肥等供应和网签明显受限;再加接近年末,银行贷款也开始收紧,全国楼市总体成交量有所下滑。企业方面,绝大部分完成全年目标都已无虞,地王频出更凸显了手中土地资源的稀缺性,推货的主观意愿不强,因此11月的销售表现普遍一般。不过,一些基本面不弱,调控也相对并不严厉的城市近两月成交开始放量,使得布局其中的企业受益。

一线城市中,广州楼市一直属于“慢热”型,但在其他三个一线城市成交环比大幅下滑之时,广州却开始节节攀升,10月时更是创下180万平方米的月度成交面积新高。在广州项目较多的企业如保利地产、首开等销售均有不俗表现,纷纷在11月的土拍中高价拿下地王“补仓”。

二线城市中,表现较为出色的有长沙、天津等,成交面积同比均有50%以上的增幅。从中受益的企业如中国金茂,在长沙梅溪湖一二级联动开发,项目热销的同时,11月梅溪湖B-39地块以29亿元总价、180%溢价率拍出,也为其带来了颇为丰厚的受益。一些此前较冷门的二线城市如南昌、南宁等,政策对市场影响平平,同环比也均有一定涨幅,但由于市场容量较小,布局铺开的TOP100房企也不多,因此受益的主要为大型房企如绿地、恒大等。

我们预计,在接下来的2016年最后一个月,企业均会从自身货值和现金情况出发进行推盘安排,销售排名格局产生的明显变化的可能性不大。并且长期来看,尽管调控会对城市市场产生阶段性影响,企业还是应当选择经济、人口、教育、产业等发展前景较好的城市进行布局。