克而瑞咨询

CRIC研究

克而瑞

微信扫一扫

克而瑞咨询

CRIC研究

克而瑞

微信扫一扫

温馨提示:研究中心《2013年50强企业运营分析》报告正在分享中,查看过往请回复企业名称,恒大、融创、景瑞、保利、阳光城、旭辉、龙湖、碧桂园、中海地产、融创、景瑞、绿城、万科、绿地、世茂房地产、华夏幸福、富力地产、佳兆业、方兴地产、新城控股、保利置业、建业地产、雅居乐、远洋地产、招商地产、荣盛发展、中国铁建、金地等。

View:2013年,金地集团实现销售额450.4亿元,同比增幅达到31.89%,可见企业两年来积极调整产品结构、布局刚需的战略已初见成效。随着企业业绩快速增加,规模不断扩大的同时,金地集团择机扩充土地储备,满足企业长远发展。

全年实现销售额450.4亿元,业绩增长显著

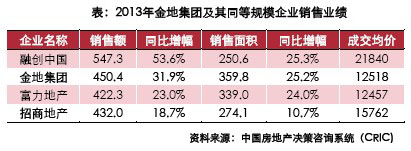

2013年,金地累计达成销售金额450.4亿元,较2012年增长31.89 %,大大超出年初420亿的销售目标并创造了企业近年来销售业绩增幅的最高历史记录;完成销售面积359.8万平方米,同比增长25.2%。我们认为,金地集团多年来卓越的管理理念和经营理念,专业积淀造就了企业快速扩张的管控能力和可延续性增长的实力,而企业产品结构调整成效显著,是其2013年业绩增长的重要原因。

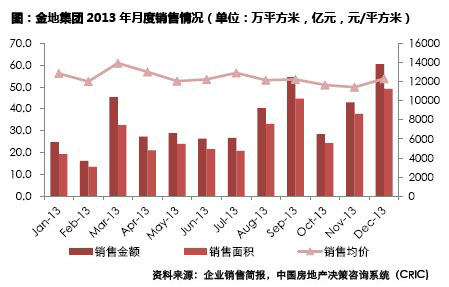

从月度走势来看,2月销售处于阶段性低谷;3月出现了一波行情,但是随着国五条出台,4月这一波行情迅速回落,延绵至5月份开始企稳回升。截止6月销售金额稳步上升至39.7万方,销售均价也回升至13778元/平方米,进入下半年特别是四季度,企业销售业绩大幅提升,频频创下月度销售记录,于此同时,销售均价也回落至平稳状态。

与同等规模企业融创、富力和招商地产相比较,金地集团2013年业绩增长幅度较大,仅次于融创53.6%,在四个同等规模企业中排名第二。我们认为两大因素促成金地2013年业绩大幅度增长:其一,金地集团根据市场主流需求,积极调整产品结构,大量增加中小户型刚需产品的比例,据统计,2013年金地集团中小户型与大户型面积的比例为6.5:3.5;其二,持续的高位推盘,大体量的推盘可促进企业业绩快速增长。

择机扩充土地储备 拿地成本相对较低

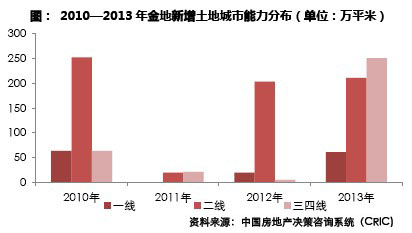

据统计,2013年金地集团新增地块32幅,涉及建筑面积超过522万方,全年土地购置金额为219.21亿元,超过全年拿地计划。主要集中在一季度和四季度,在二、三季度拿地仅有六幅。我们认为2013年一季度金地集团集中拿地一方面是因为金地集团看准了拿地时机,为调整企业土地储备结构,择机扩充土地储备。另一方面则是因为企业资金储备较为充裕,有能力有资本扩充土地储备。截止到12年年底,企业现金及现金等价物为206.16亿元,一年内到期债务为67.99亿元,企业净负债率仅为32.68%。而四季度企业主要集中在烟台和绍兴等土地成本较低的三、四线城市拿地,积极布局有潜力的三、四线城市。

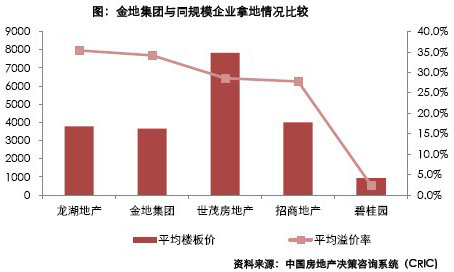

从2013年金地集团与龙湖地产、世茂房地产、招商地产和碧桂园拿地成本来比较,虽然金地集团34.2%的平均溢价率,在五个企业中不算太低,但是其高溢价的土地主要集中在北京、南京等一线城市和核心二线城市。就平均楼板价而言,金地3657元/平方米的楼面地价在五大企业中居中。2013年各企业纷纷回归一二线城市,一二线城市土地市场水涨船高,单价、总价地王频出,相对来说金地集团以32%的平均溢价率在多个一二线城市购地,成本相对较低,在购买土地上拿地上抢占了先机。

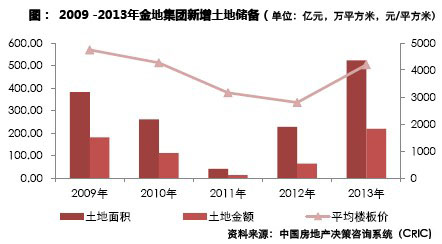

从2009年到2013年,金地集团拿地情况来看,在经历了2009和2010年高价拿地后,2011年楼市陷入低迷,企业放缓拿地节奏,是近五年来拿地规模最少的,前三季度拿地不足50万平米。12年楼市回暖,企业加紧扩充土地储备;进入2013年,市场延续火爆局势,土地市场亦是水涨船高,金地集团看准时机一季度在土地市场频繁出手,通过招拍挂形式新增12幅地块,而进入二、三季度,土地市场继续升温,地王频出,不断刷新单价总价排行榜,金地放缓拿地节奏,择机扩充土地储备,仅新增6幅地块,时至四季度,金地在猛抓销售业绩的同时,积极扩充土地储备,在烟台、东莞和绍兴等三、四线城市大举拿地。从总量上来看,无论是拿地金额还是面积,2013年都是企业近五年来拿地峰值。

期间费用率显著下降,二、三线城市刚需盘拉低整体毛利

2013年前三季度金地实现营业收入180.95亿元,净利润9.15亿元,同比分别上升54.2%和下降22.2%。业绩快速增长,而净利润率下滑两成,这主要是由于低毛利率项目的持续消化。随着2012年下半年,楼市回暖,房价持续上扬,毛利率现已触底回升。随着低毛利率项目的持续消化,企业经营管理费用的减少以及项目成交价格的提升,未来企业公司的净利润率将会有所提升。

企业在实现业绩与规模不断壮大之际,有效控制费用开支,降低运营成本。2013年前三季度,金地的三费费用率同比减少1.01个百分点,其中销售费用率波动最大,同比减少0.82个百分点,管理费用率同期下降0.25个百分点;由于企业收购子公司负商誉及借款规模加大带来财务费率上升0.05个百分点。从前三季度的数据来看,企业资金周转加速,三费费用率进入下滑通道,负债率仅为57.61%。可以说,金地集团转型初见成效,三费费用开支得以控制,在负债上也实现不断优化,资金层面颇为宽裕。

提高中小户型比例 转型刚需谋取新盈利点

2012年金地的去化率达到60%左右,但高端产品总体销售一般。截至2012年底,金地剩余180万平方米的货量中,大户型占了65%,小户型则仅占35%。在目前自住需求成为市场主流的背景下,为了给客户提供高品质的产品,金地在积极调整户型结构,中小户型与大户型的比例为6:4。2013年原本以高端住宅开发为主的金地集团加大刚需产品开发力度。据不完全统计,2013年6-8月,金地推盘量为105万平方米,货值130亿元,其中首置首改产品占比约为82%,预计全年整体可售货值达到700亿元,中小户型占比65%。

从近四年企业在各线城市拿地的平均楼面价来看,金地2013年所拿地块成本较低。在地价飙升,地王频出,不断刷新土地单价总价的大环境下,金地2013年购入的土地楼面价并不算高,三、四线城市的楼面价仍低于2011年。而2012年,企业所拿地块也相对较低,由此我们推断,企业在降低拿地成本的同时,很可能会加大刚需产品的比重。