克而瑞咨询

CRIC研究

克而瑞

微信扫一扫

克而瑞咨询

CRIC研究

克而瑞

微信扫一扫

融创中国:深耕五大区域扩充土储,净负债率高位但风险可控

文/CRIC研究中心分析师 朱一鸣、洪圣奇(香港) 、杨晶晶

业绩同比增长89%,全年450亿元销售目标可轻松完成

融创中国发布中期业绩,2013年上半累积实现合约销售金额236亿元,同比增长89%,完成全年450亿元销售目标的52%,已超额完成上半年销售目标。同时,伴随着业绩增长,融创中国的行业排名逐步上升,从去年年底的第十二名上升至目前的第十一名。此外,据融创中国在中期业绩会中透露,今年下半年,企业将加大推案量,可售货值达到700亿元,包括220亿元库存及480亿元新推项目。根据上半年库存及销售情况,可以判断,融创中国上半年推货量为456亿元,整体去化率在52%左右,如果下半年企业保持去化进度,将可实现销售金额364亿元,完成全年预定销售目标较为轻松。

与绿城合作深化五大区域布局,下半年拿地策略或更为谨慎

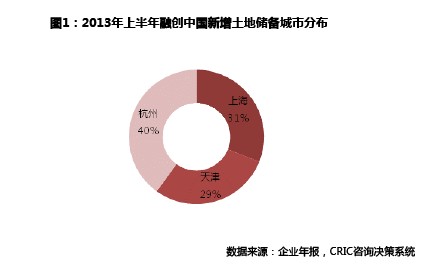

融创中国注重深耕战略,深化五大区域布局。截止今年6月底,融创中国总土地储备存量为1653万平米,其中权益土地储备为1090万平米,按照企业目前年度200万平米销量,可满足未来7-8年开发需求。企业土地储备分布于五大业务区域,其中上海占比高达38%,中心地位突显,其次是天津、重庆,在24%左右,而北京、杭州为7%上下。2012年新进入杭州后,2013年上半年,融创中国便积极加速杭州区域补仓,新增土地储备约88万平米,占上半年新增项目的40%。企业布局杭州,主要通过收购方式获取地块,与绿城合作的联营公司上海融绿发挥重要作用,一举购入杭州之江一号项目,为企业新增土地储备近53万平米。与此同时,借助上海融绿扩张,融创中国深耕上海,将上海盛世滨江项目收入囊中,新增土地储备达66万平米,占上半年新增项目的31%。

融创中国表示,下半年一二线核心城市较为紧张的供求关系短时间难以改变,市场将继续保持平稳向好,政府供地力度将加大,更多优质地块陆续进入市场,企业彼此间的竞争更为激烈。对“宁可不买地,也不买错地”的融创中国而言,房企对地块激烈竞争将使得价格不合理因素增强,成本风险加大,即使地块占据多方优势,企业也会选择谨慎态度。所以,在一二线城市土地市场热度持续的背景下,融创中国会更多地考虑高价拿地对后期运作的风险,拿地策略上或将更为谨慎。

收购项目拖累毛利率,净负债率较高但风险可控

企业上半年收入达85.63亿元,同比几乎翻番,收入大幅增长带动净利润增长43%至7.52亿元。不过,销售向好,企业毛利率却同比下滑,2013年上半年,融创中国毛利率为21%,相较于去年同期减少了11个百分点。企业毛利率表现不佳,主要因素在于收购项目融创绿城的影响。据悉,该项目结算毛利率较低,而销售金额占总收入的比重达到46%,由此拖累企业整体毛利率下滑。如果不计此项目,则融创中国整体毛利率可达45%。除此,2012年下半年以来,融创中国旗下项目价格不断攀升,已从去年年末的17800元/平米上涨至今年上半年的20885元/平米,企业未来毛利率有望回升, 但考虑到融资成本以及土地成本上涨的限制, 估计全年毛利率在25%-30%左右。

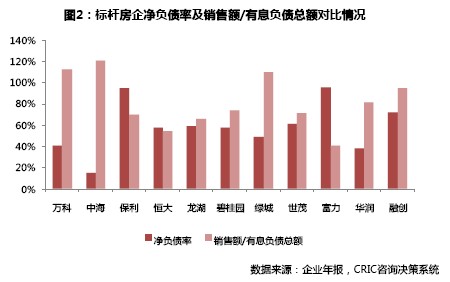

截止6月底,融创中国长短期债务比从2012年年底的0.8提升至2.8,短期贷款占总债务的比重不足30%,企业改善债务结构效果明显。同时,融创中国持有现金达145亿元,远高于一年内到期债务65.7亿元,短期内还贷压力小。值得注意的是,企业净负债率虽由去年底79%降至72%,依然处于行业中上水平。不过,参考销售金额/有息债总额比值,比值越高反映企业偿债能力越强,可以看到,在已公布中期业绩的标杆房企中,融创中国排名靠前,该比值高达95%,说明企业有足够能力应对债务压力,风险可控。

补充说明:此报告仅为企业当日业绩发布后的及时快评,后期CRIC研究中心还将有详详实的半年报分析报告推出,敬请关注!

分析师简介

朱一鸣,CRIC研究中心企业研究经理,擅长房地产企业战略、融资及财务分析

杨晶晶,CRIC研究中心企业研究员,擅长房地产企业研究

洪圣奇 CRIC研究中心驻香港分析师,专注服务资本市场