克而瑞咨询

CRIC研究

克而瑞

微信扫一扫

克而瑞咨询

CRIC研究

克而瑞

微信扫一扫

分析师/CRIC研究中心分析师 朱一鸣、洪圣奇(香港)、陈开朝

3月7日,万科举行了2013年业绩发布会,对2013年年度报告进行了详细解读。

2013年对万科意义重大,它是万科第三个十年发展阶段的收官之年。回顾过去十年,在中国房地产发展的黄金十年,万科乘势而上,由一个年销售不足百亿的公司,持续持行业之牛耳,成长为全世界最大的房地产开发企业。同时在这一年,万科开始全面多元化转型,开始发力海外业务,控股商业银行,启动首个商业地产……。

展望未来,中国房地产发展已悄然步入白银阶段,此时行业发展的“天花板效应”已经显现,对于一个接近2000亿规模的企业,再也不能像过去那样追求“高速”扩张。正如万科总裁郁亮所言,目前国内房地产业已过青春期,今后房企再也不能以“长个子”来衡量。在后青春期时代,万科的发展战略已经显现,即全力推动多元化转型,并在此基础上培育多个利润增长源,以实现可持续经营。

业绩表现:持续领跑金额榜,2014年仍有望保持行业第一

2013年,万科实现销售金额1709亿元,销售面积1489.9万平方米,同比分别增长21.0%和15.0%,持续领跑金额榜。

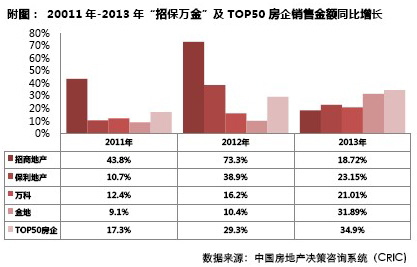

从增速看,近三年万科的销售增速在加快。但剔除整体行情回暖的影响,我们发现万科的业绩增速低于其它房企。以“招保万金”为例,2013年万科的销售增速倒数第二。另外,近三年万科销售金额增速也低于TOP50房企总销售金额增速。但需指出,对于一家接近2000亿规模的企业,不可能保持与成长性企业动辄50%以上的规模增速。

2014年,万科应能顺利完成2000亿的销售目标。据万科估计,2014年将有2750万平米的可售货量。如果万科能保持70%的销售率和11000元/平方米的价格,那么2014年销售额将达2100多亿。我们看到,从年度目标看,绿地是2400亿元,高出万科400亿元。尽管如此,2014年万科仍然有很大可能继续保持行业第一。因为万科的周转正在加快,部分项目开盘周期已达到6个月,所以万科只要加大开工力度,今年上半年获得的项目,就可在今年四季度顺利入市,形成新的可售货量。因此从弹性看,万科更具潜力领跑金额榜。

财务表现:盈利下滑负债率上升,B转H股后财务有望显著改善

近三年,万科的盈利能力在稳步下滑,从毛利润指标看,11年为36%,12年下滑7个百分点至29%,13年继续下滑了2个百分点,13年净利润也从行业水平线之上的17%下滑至行业水平线之下的14%。房企盈利能力下滑是整个行业的发展趋势,但与其它房企做横向比较,万科近几年的下滑幅度较大。除了前几年低利润项目进入今年结算的因素,也可能跟万科在商业地产方面的投入效益还未充分显现有关。

2013年,万科净负债率为31%,较2012年上升了7个百分点。净负债率上升较大,主要是去年拿地投入较多所致。同时,2013年末企业现金短债比为1.4,较2013年三季度的0.95显著上升,短期偿债压力有所缓解。但今年万科的资金压力依然较大:一方面,13年末,万科的现金余量为443.7亿元,较12年下降了15%。另一方面,万科今年上半年仍然是短债的偿还高峰期,主要原因是2011年开始行业房贷政策收紧,万科借了较多短债,且大多是成本较高的信托形式,这部分债务陆续到期。从数据上看,万科从去年三季度开始进入短债偿付高峰,以一年时间推算,可能要延续今年年中和三季度才有所好转。为纾缓压力,今年上半年万科有可能在某些区域某些项目加强营销动作,以提高去化率,加快资金回流。

B转H股后万科财务将显著改善。我们看到,去年年中,由于短债集中支付,万科的长短债比低至0.55,经过长短债替换,万科的长短债比有所提高,到去年三季度末和年末分别升至0.8、1.4,财务结构趋于优化,但与其它重点房企相比,仍然处于低位。目前万科的借贷成本是8%,位于行业平均水平之下。随着B成功转H,万科将来可以进行更多的境外中长期低息融资,这意味着万科的财务结构和成本都会显著改善。

土地储备:拿地单价有所上升、盈利空间依然较大

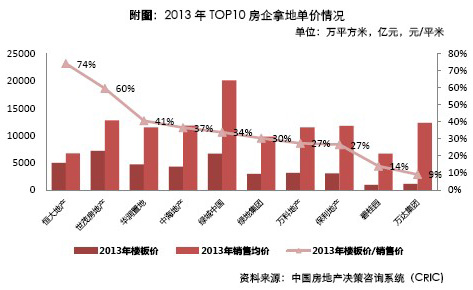

根据CRIC监测,2013年万科通过招拍挂市场的拿地楼板价为3148元/平米,较2012年上升了9.3%。在TOP10房企中,万科的拿地单价位居第6位,与保利、绿地接近,低于中海、恒大。而从2013年土地楼板价与住宅销售价的比值来看,万科为27%,在TOP10中位居第7位,在7家千亿房企中与保利接近,低于绿地、中海和恒大。万科2011年、2012年这一数值分别是22%、26%,可见2013年万科拿地成本有所上升但幅度不大,表明项目仍有较大的利润空间。值得一提的是,2013年万科多次拿下地王项目如重庆江北区溉澜溪地块、深圳留仙洞总部基地地块,虽然总价较高,但单价不高,利润可观。加上这些地王集中在一线,土地性质普遍是商住、商业、办公,较住宅业务的利润更高。

我们还看到,2013年万科在一线的拿地资金和面积比重同比分别增加了4.0个百分点和2.2个百分点。这都意味着今年万科高溢价产品的比重会有所提升,从而有助于改善企业的盈利能力。

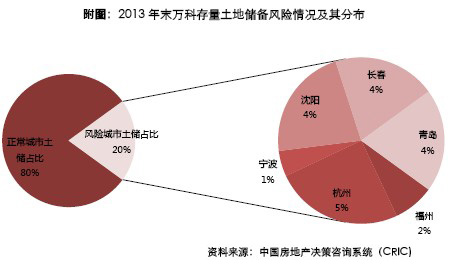

热点关注:风险城市土地储备约占两成,相关大盘运作需谨慎

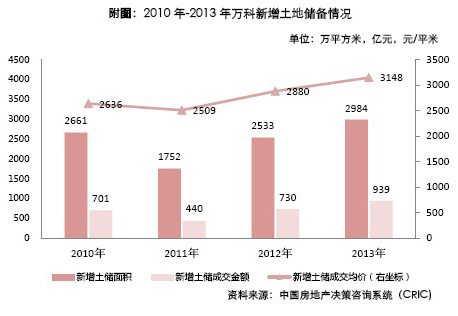

根据CRIC监测,2013年万科新增土地储备面积2984万平米。截至2013年末,万科权益土地储备建筑面积约为4495万平方米,可以满足未来两到三年的开发。

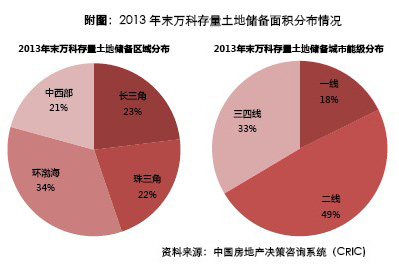

从存量土地储备面积的区域分布看,环渤海地区占比较高,为34%,其它三个区均为20%左右,土地储备区域分布较为均衡。万科一、二、三四线的土储比为2:5:3,布局合理。

风险城市的大盘运作需谨慎。在杭州、无锡、常州等城市出现降价风波后,人们对有销售风险的城市比较关注。大家普遍认为,存销比超过12个月的城市风险比较大,对房产销售而言是潜在的风险城市。对此,以2014年1月为时间基准点,我们统计了万科土地储备位于风险城市的占比约两成。其中,杭州、沈阳、青岛、长春占比相对较大,比重普遍在4-5%之间。由于涉“险”比重不高,万科今年销售风险总体上相对可控。

截至2013年末,万科拥有超过50万平米的大盘项目25个,土地储备1944万平米,接近四成。一般而言,大盘运作优势很多,比如社区配套、景观布置更完善,折扣力度往往也更大,因此更具吸引力。但在有风险的城市,大盘运作需谨慎。首先,大体量项目上市会加剧供大于求的失衡,使售价进一步承压下降。其次,在高存量的城市,很容易受个别开发商大幅降价的挠动。如果出现大规模的降价风波,即使万科的产品口碑再好,也很难一支独秀。

战略聚焦:多元化转型和利润源培育齐头并进

在房地产业的后青春期时代,房企“长个子”会越来越难。在此背景下,万科有意加快了商业地产、海外业务、城市配套服务商等多元化转型,力争在物业销售之外打造多个强劲的利润增长点,齐头并进塑造多元化“体型”和利润“腹肌”。

持有大型购物中心发展进入爆发期,盈利预期可观。2013年11月27日,万科首个大型自营购物中心——北京金隅万科广场开业,标志着万科正式踏上自营商业地产之路。根据万科的设想,该项目主要是体验中心,所以餐饮、休闲业态比重较高,百货购物部分主要针对线上购物,线下主要用于体验。从目前运营情况看,营业收入和利润都达到原先预期。根据CRIC监测,继2012年投入百亿元用于拿商住项目后,2013年万科在纯商业项目投入105亿元获取250万平米面积。且2013年纯商业地块项目主要集中在商业资源较好的北京、深圳、广州等一线城市,相关面积和资金占比分别高达70%和86%。另外,根据万科自己的公布,2014年其在全国范围内即将开业的购物中心将达18个,体量近百万平米。无疑,万科的商业地产正进入发展高峰期。

B转H后境外融资“任督二脉”打通,持有物业“轻资本化”运作进入快车道。B转H后当日,万科就宣布,每10股派息从1.8元升至4.1元,派息比率提升近一倍至30%,并称今后有望保持这一比率并根据公司情况及能力逐步提升比率。这对万科A股估值无疑有较大的提振作用,某种程度上会提高万科的证券市场融资能力。

但这不是重点,B转H最具战略意义的是,万科终于打通了境外融资的“任督二脉”,由于没有万科置业(香港)那样需要等两年且融资不能用于内地的限制,B转H后,万科马上就有了直接对接港市又能回流国内的资金。对于正在大力发展商业地产的万科而言,利用这一平台可以做两件非常有意义的事:一是利用该平台发行中长期境外低息债,二是将该平台打造成专业的商业地产发展平台,推动持有型非住宅物业“轻资本化”高效运作。

控股银行打通金融和产业联接,创造另一利润增长源。万科控股徽商后,目前还没进入实质性操作阶段,其战略意义至今没得到充分体现。我们认为,万科控股徽商银行的战略意义包括:拓展融资渠道,为产业发展提供有力支撑,更为重要的是可以借此打通金融和产业的联接,形成独立的利润增长点。具体操作上,除了万科所称的,借此完善社区金融配套,以提高产品竞争力,以及为产业链上游8000家合作供应商搭建融资平台,以降低交易成本和采购成本外,万科还可以借此加快布局地产金融,开发针对商业地产的一些资产证券化产品,盘活自身商业地产。另外,对于正欲向互联网转型的万科而言,可以借此打通社区金融支付与物业服务和社区O2O之间的联接,为企业创造另一利润增长源。

坚持做城市配套服务商,互联网社区服务利润金矿待挖掘。在行业发展的“天花板”效应已经显现的背景下,除了走多元化培养利润增长点外,万科在住宅领域还有一块巨大的存量资源——万科业主资源,有待挖掘。对此,万科正着力通过“五菜一汤”模式加快完善社区服务配套,未来将在社区最后1百米的服务提升上,通过互联网运用,打造集购物、支付、体验于一体的社区O2O商业模式,坐地生财。据我们估算:目前2013年万科社区拥有50万户家庭,未来每年还会有20-30万户家庭的增量,过10年积累,万科社区预计会有逾3百万户家庭资源。假设每户每年通过万科平台消费2万元(包括餐饮、买菜、看病、购物、洗衣、休闲),一年消费就是600亿元,按15%利润率计算就有近百亿的利润。相比之下,2012年、2013年万科的利润只有157亿元和183亿元。城市配套服务的利润可以说很可观,更为重要的是,它是长期性的轻资产运作,而且盈利率可以通过深度挖掘进一步提升。

可以预见,万科正在大力推进的多元化转型如商业地产、城市配套服务、金融地产,未来有望成为万科强劲的利润增长点。

补充说明:此报告仅为企业业绩发布后的及时快评,后期CRIC研究中心还将有详实的年报分析报告推出,敬请关注!