克而瑞咨询

CRIC研究

克而瑞

微信扫一扫

克而瑞咨询

CRIC研究

克而瑞

微信扫一扫

1、我国首次调减年度新增建设用地指标

【事件】2014年我国将安排新增建设用地53.33万公顷,同比下降3.6%。这是最近几年来我国首次调减年度新增建设用地指标。近几年来,我国安排的年度建设用地总规模一直保持增长态势

【观点】首先,此次新增建设用地指标调减,国家层面的目的应该主要是为了控制用地规模、加强土地集约利用,从制度上促进城市发展模式向集约化转变。其次,对于土地市场的土地供应而言,核心思路将是差异化调节控制。对于市场库存较高城市,将会适当缩减土地供应,调整供地结构,这将有利于防范局部城市出现明显供过于求的市场风险。至于一二线核心城市,土地供应量预计在中短期内不会出现明显下调,尤其上海、北京等地很可能增加土地出让量以缓和当前市场供求紧张的局面。

2、连番转让部分股权,中冶南京地王命运波折

【事件】 3月6日,上海证大以9.02亿投得中冶一子公司,该公司持有中冶南京下关地王09-09地块,占地面积1.32万平方米,规划为商办用地,地上建筑面积约为8.59万平方米。3月10日,深业集团以20.68亿元投得中冶两个子公司60%的股权,这两个公司分别持有下关地王05-10、05-01地块,总占地面积4.42万平方米,分别为商办和商住混合用地。

【观点】 2010年9月中冶以总价200.34亿元竞得下关滨江江边路以西1号地块和3号地块,在拿地的激情退却之后,中冶就面临着巨大的现实问题,首当其冲的就是巨额土地款,其次拆迁问题大大阻碍了项目的进展,最后如此大规模的地块开发,后期需要投入的资金量也是极为庞大。几年来中冶的净负债率节节攀升,2013年中期末高达159%,持有货币资金不到短期有息债的一半。

面临巨大资金和开发压力,中冶南京地王一直在瘦身中。2011年11月,中冶以近18.4亿元的价格挂牌转让南京长江国际航运中心开发建设有限公司,该公司持有下关地王1号地块的一部分。加上近期转让的几家子公司,下关地王已经转让出价值48亿元的土地权益,然而这远远还不够。根据中冶年报,下关地王预计总投资额将达到690亿元,如果排除转让出去的近四分之一的地块,剩下的总投资也有近520亿元,48亿元对此而言仅是杯水车薪,加上企业目前资金又不充裕,预计中冶后续还将继续引进合作方,转让部分权益。

3、方兴地产酒店业务分拆上市

【事件】方兴地产3月10日发布公告,正考虑将旗下若干酒店资产和配套业务分拆,并且在港交所独立上市。公司目前的意向是,被分拆实体将主要拥有国内的酒店组合,包括已完工的酒店和开发中的酒店。计划打包的资产共计8家酒店,包括金茂大厦(包括金茂大厦内的上海金茂君悦大酒店)、金茂北京威斯汀大饭店、金茂深圳JW万豪酒店、金茂三亚丽思卡尔顿酒店、金茂三亚希尔顿大酒店和崇明凯悦酒店,以及两家开发中的酒店,即北京王府井万丽酒店和丽江凯悦大酒店。

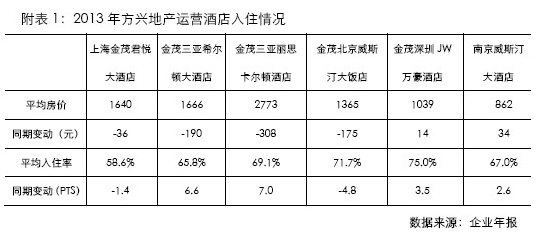

【观点】 1、酒店业务增长缓慢,现金流贡献不足。自2011年至2013年酒店板块营业收入,分别为21.34亿港元、20.10亿港元和20.61亿港元。考虑到北京王府井万丽酒店将在今年翻新完毕,随着下半年重新开业,企业酒店营业收入将会适当增加。面对不断激烈的竞争环境,为保持稳定的入住率,方兴目前运营的酒店房价普遍进行了微调,导致企业酒店板块毛利率自2011年的54%下滑至51%。但值得一提的是,除了上海金茂君悦大酒店之外,其他酒店基本能保持年均70%的入住率实属不易。

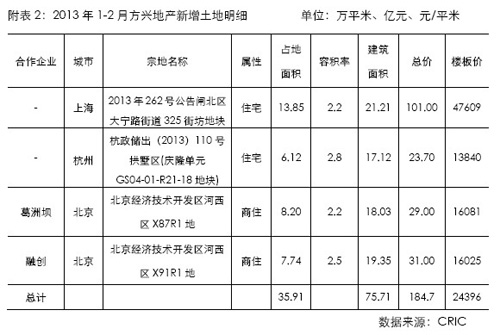

2、此次计划将旗下酒店资产和配套业务分拆上市,主要是为了拓宽融资渠道,缓解资金压力。据CRIC统计,方兴地产今年前两月便积极在上海、杭州、北京拿地,总土地款达到184.7亿元。而今年1-2月企业物业销售和以及土地开发销售累计为32亿元,资金总体流出较多。不仅如此,截至2013年末,如果将短期有息债全部覆盖,方兴将只有87亿港币的现金存余。为了保证企业未来拥有更宽裕的运作空间,想办法获得更多资金来源是企业目前要解决的问题之一。

4、评中海“人退我进”的逆周期投资战术

【事件】3月10日消息,全国政协委员、中海外及母公司中国海外集团副董事长孔庆平表示,对于兵家必争的一线城市,中海地产不会在风口浪尖上抢地,并打“人退我进”战术。孔庆平说︰“其他发展商总有资金用尽的时候,等他们拿不出钱了,我们就进入了。”

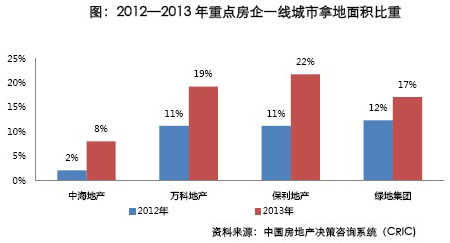

【点评】中海地产一贯坚持稳健的作风,近两年在拿地动作上相对谨慎。相比于其他房企的高价抢地,中海显然理性得多,2013年在一线城市的拿地热情明显没有其他重点房企那般高涨,而是绕开抢地高峰,打“人退我进”战术。在2010和2011年中海地产在一线城市拿地比重较大,分别占总建筑面积的32%和12%。或是考虑到总土地储备的结构,中海地产在2012年大幅减少一线城市拿地比重,仅占全年拿地面积的2%。时至2013年,当房企纷纷重返一二线城市,加大在一线城市土地市场的争夺之际,中海地产避开抢地高潮,当年在一线城市的拿地比重也仅为8%。这一比重虽较2012年有所上升,但与万科、保利和绿地相比较,中海2013年在一线城市的拿地比重仍偏少。

从财务数据上看,截止2013年上半年,中海持有现金517.42亿元,较2012年同期增长58.6%,是一年内到期债务的5倍之多。可见,中海地产并不缺钱。虽然一线城市的机会很大,但当大家争相拿地的时候,进入成本就非常高昂。在这种情况下,中海保持理性,等待机会避开抢地高峰乃明智之举。我们预计今年下半年,企业的资金面会偏紧,企业拿地的热度会下降,这或是中海大举在一线城市掠地之际。